「iDeCoって本当にお得なの?」

「貯金だけだとお金は増えないし、将来の生活がちょっと不安…」

僕も同じように思っていました。

そんな僕が思い切ってiDeCoを2年ほったらかしてみたら、実際どうなったのか?

結論から言うと「運用益はプラス、さらに節税メリットでダブルでお得」──このリアルな体験談をお伝えします。運用実績・設定・失敗談・節税メリットまで、ぜんぶ正直に書いてます。

「これから始めてみようかな」という方の、迷いや不安を少しでも減らせたらうれしいです。

iDeCo(イデコ)ってなに?

「個人型確定拠出年金」のことで、ざっくり言えば「自分で作る年金」のような制度です。

- 毎月お金を積み立てて

- 自分で運用商品(投資信託など)を選んで

- 老後までじっくり育てていく

こんな仕組みになっています。

いちばんの魅力は、掛金がすべて所得控除の対象になり、節税メリットがとても大きいこと。例えば、年収400万円・独身の会社員なら1年間で約4万円以上の節税になります。

月5,000円から始められて、使わないお金をコツコツ老後のために積み立てておけるので、「貯金だけでは不安」「でも、投資はちょっと怖い」という人にこそ、向いている制度です。

※ iDeCoの仕組みがまだピンとこない人は、こちらの記事も参考にしてみてください。

🔗 iDeCoの基本と始め方や注意点

iDeCoを始めたきっかけ

ある日届いた年金定期便。

そこに書かれていたのは、「年金9万円」という数字でした…。

「何もしなければ年金は9万円だけ…」

「これじゃ生活できない…」

と感じ、老後資金を本格的に準備するためにiDeCoをスタート。

銀行に預けていてもお金は増えないし 「少しでもふやせるしくみ」がほしくてiDeCoをはじめました。

「60歳まで引き出せない」という点はたしかにデメリット。でも、「老後資金」として割り切ればむしろ使いすぎ防止にもなると思ってます。

将来うけとれる年金額の確認

将来自分がいくらの年金をもらえるかは、「日本年金機構」のサイトから確認することができます。 自分が将来どのくらい年金を受け取れるかを知らない人は、一度チェックしてみてください。

2年間運用した結果:プラスになりました

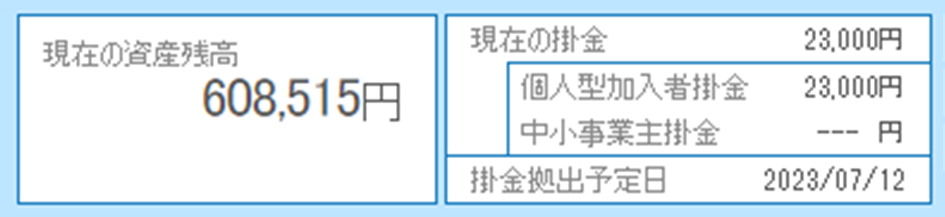

次の画像は、iDeCoを2年間運用した結果です。

- 入金合計:529,000円

- 資産額:608,515円

- 含み益:+79,515円(+15.0%)

2年間で15%もふえました!

もし同じ金額を銀行に預けていたら利息は数十円。何もしていないのに、ここまで増えるって正直びっくりしました。

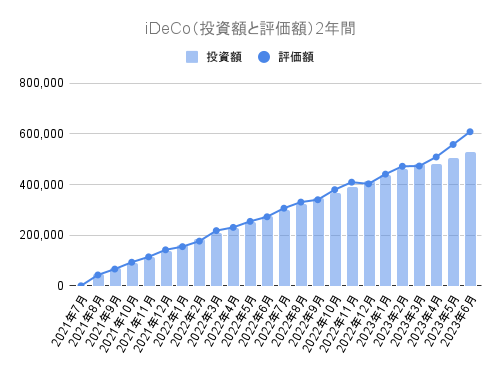

入金額と資産額

次に、これまでの投資額(=入金額の合計)と資産額を月ごとにグラフにしてみました。グラフを見ると、最初の1年目は増減をくりかえし、2年目後半にぐっとプラスに伸びています。

「放っておいたらいつのまにか増えてた」感覚です。

投資信託のリターンはマイナスになるリスクもありますが、その分プラスになる可能性もあります。

購入している商品は過去データで年利5~7%くらいで増えているので、今後もリターンを楽しみにしています。

いくら節税できる?

iDeCoの魅力は、運用益だけじゃなく節税効果もあることです。

節税の金額は年収や働き方によって変わりますが、ここでは僕のケースをご紹介します(年収400万円前後、独身)。

| 項目 | iDeCoなし | iDeCoあり | 差額 (節税額) |

|---|---|---|---|

| 所得税 | 79,000 | 65,200 | 13,800 |

| 住民税 | 158,000 | 130,400 | 27,600 |

| 合計 | 237,000 | 195,600 | 41,400 |

iDeCoを使うことで年間約4万円の節税ができていたことになります。

会社員の場合、所得税の節税分(13,800円)は年末調整で還付されます。住民税の節税分(27,600円)は、翌年度の住民税が減額されるかたちで反映されます。

「節税効果って大きいな」とやってみて納得。手続きさえ間違えなければ、家計のプラスになるのを実感できました。

節税額のシミュレーション

節税額のシミュレーションは、「楽天証券」のサイトで確認できます。 将来の資産額も一緒に計算してくれます。

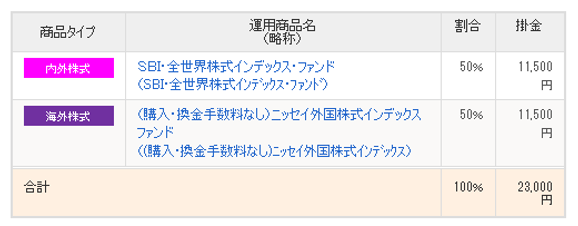

僕のiDeCo設定と選んだ商品

毎月23,000円を、2つの商品に半分ずつ積立しています。

- ニッセイ外国株式インデックスファンド

- SBI・全世界株式インデックス・ファンド

「全世界型」や「先進国型」のインデックスファンドです。世界中の株式に幅広く投資することで、リスクを分散しながら成長も狙えると思い、選びました。

NISAでは<全米型>を使っているので、iDeCoではあえてタイプを分けてリスク分散を意識しています。

商品選びでは「信託報酬(手数料)が低いこと」「純資産残高や運用実績が安定していること」を重視。「本当に自分がずっと持ち続けられるか?」という視点でも吟味しました。

※「iDeCoの商品を選び方が気になる人」はこちらの記事も参考にしてみてください。

🔗 iiDeCoの商品を選ぶ際のポイントと注意点

失敗談

失敗談①:1ヶ月積み立てが止まりました

実は、1回だけ積み立てがストップしてしまった月がありました。

原因は、iDeCoの事務局に返送すべき書類を出し忘れていたこと。

このせいで、4月分の積立ができず、拠出額が予定より少なくなってしまいました。自動で積立が進む分、こうした書類の手続きだけは気をつけないといけないと学びました。

失敗談②:年末調整で控除欄をまちがえた

これは1年目の運用時にやってしまったミスですが、年末調整でiDeCoの控除欄を間違えて記入してしまいました。

このせいで税金が戻らず、翌年の住民税が高くなってようやくミスに気づきました。

結局、確定申告で取り戻すことはできましたが、気づかなければ4万円損するところでした。

この件は、これから始める人には本当に伝えておきたいポイントです。

老後資産シミュレーションとの比較

iDeCoは年利6%で計画をしています。実際の運用状況と計画との比較をしてみました。

2年間での増加は約3.1万円の見込みでしたが、実際は+7.9万円に!

正直、ここまで増えるとは思っていませんでした。

計画より+4.8万円も上振れした結果を見て、「やっぱり始めてよかったな」としみじみ実感しています。

実は、最初の1年目はマイナスで終わりました。

毎月の積み立て額よりも資産額が減っている月もあり、「やっぱり投資って怖いかも」と不安になったこともありました。

それでもコツコツ続けていたら、2年目後半には一気にプラスへ。

「あの時に焦ってやめなくてよかった」と今では思っています。投資は上下をくり返しながら、時間をかけて増えていくものなんだなと実感しました。

計画の変更

実はこの2年間、運用スタート時に設定した商品と配分をまったく変えていません。

つまり、何も手を加えずにそのまま運用していたということです。

それでもこれだけ増えてくれたのは、うれしい誤算。計画と比較しても、順調に推移しているので、今後もこのまま継続していく予定です。

iDeCoは60歳になる2045年まで続ける予定です。このペースなら、資産は2045年3月で1500万円を超える計算になります。

iDeCoの良かった点と注意点

iDeCoは節税しながら資産形成ができる、とてもお得な制度だと実感しました。

実際にやってみて「これは良かった」と思ったこと、そして「ここは気をつけて!」と感じた注意点をまとめます。

よかった点

- 節税できる(所得税・住民税)

実際に手取りが増えたので、家計に余裕が出ました。 - 自動積立で手間がかからない

最初に設定してしまえば、毎月自動で積み立てられるので、本当に“ほったらかし”でOKでした。 - 老後資金として目的が明確

「これは60歳以降に使うお金」と決まっているので、変に使い込まずにすみます。

注意点

- 控除申請ミスなどで節税が無駄になることもある

(僕自身が体験済み…)控除証明書が届いたら、必ず正しい欄に記入しましょう。 - 60歳まで引き出せない

急にお金が必要になっても、原則解約できません。「絶対に当面使わないお金」で運用するのが大切です。 - ふるさと納税の上限が下がる

iDeCoの掛金で所得控除が増えると、ふるさと納税の控除枠が減る場合があります。

「老後のための資産形成」と割り切れる人には最強の制度。ただし、途中引き出しNG・手数料・ふるさと納税の関係は必ずチェックしてから始めましょう。

iDeCoとNISAどっちがいい?僕なりの答え

「iDeCoとNISA、どっちを選べばいいんだろう?」とよく聞かれます。

どちらにもメリット・デメリットがありますが、僕の経験をもとにカンタンにまとめます。

| iDeCo(イデコ) | NISA(つみたて投資枠) | |

|---|---|---|

| 節税メリット | 掛金が所得控除(節税効果大) | 運用益が非課税(利益が出た分だけ) |

| 引き出し | 60歳まで不可(原則) | いつでも自由に引き出し可 |

| 運用期間 | 60歳まで積立可能 | 無期限 |

| 最低積立額 | 5,000円〜 | 100円〜 |

| デメリット | 手数料がかかる 途中で引き出せない | 節税効果は利益が出た場合のみ |

iDeCoとNISA、僕は次のように使い分けてます。

- NISAは「いつでも引き出せる」から、柔軟に使いたい人におすすめ。

- iDeCoは「節税しながら老後資金を積み立てたい人」にぴったり。

僕は、まずNISAで投資に慣れてからiDeCoも追加しました。この順番はすごく始めやすかったです。

▶ iDeCoとNISAの違いをまとめた記事はコチラ

🔗iDeCoとNISAの違いとメリット。向いているのはどっち?

まとめ:2年間やってみて感じたこと

この2年間、ほとんど何もしていません。それでも、資産は着実に増えていました。

仕事や家事でバタバタしていて、「投資はムリかも…」と思っていた僕でも、自動化の力を使えば、ちゃんと資産づくりはできるんだなと実感しています。

これからiDeCoを始める人は、

・できる金額から無理なくスタートすること

・控除申請ミスには気をつけること

・手数料の安いネット証券を選ぶこと

など、僕の体験が少しでも参考になればうれしいです。

「将来に向けて少しでも不安を減らしたい」「自分の力で老後資金を積み立てていきたい」と思ったら、まずは一歩踏み出してみてください。

▶ 手数料最安のネット証券でiDeCoを始めてみる

🔗SBI証券「iDeCo新規申し込みキャンペーン」

🔗楽天証券「投資デビュー応援キャンペーン」

追記

この2年間の体験を通して「やってみてよかったな」と感じています。「その後どうなったの?」と気になる方は、ぜひ続きもチェックしてみてください。

🔗 iDeCo 3年目の運用結果はこちら(+35万円/+44%)

🔗 iDeCo 4年目の運用結果はこちら(+39万円/+36%)